「時計の買取査定額が高額だったから売りたいけど税金はかかる?」

「課税対象にならない時計もあるの?」

まとまった金額で時計を売却したときに、税金がかかるのではと考える人も多いのではないでしょうか。

この記事では、時計を売却した際の課税対象になるケースや税金の計算方法について解説しています。

最後までお読みいただくことで、時計を売却する際の税金について細かく把握でき、よりお得に時計を売却できるようになりますので、ぜひ参考にしてください。

- 時計の売却で税金がかかる場合について

- 時計が課税対象になるケースと注意点

- 課税対象の時計を売却した際の計算方法

時計は課税対象外とされている

時計は生活用動産に含まれるため、課税対象外として扱われます。

生活用動産とは、「日常的に使っている不動産以外の財産」のことで、売却しても税金はかかりません。

生活用動産に含まれる物品は以下の通りです。

- 時計

- 家具、家電

- ブランドバッグ

- 通勤用の自家用車

- マンガ、書籍

- ゲーム、CD・DVD

普段使いしている時計が高額なブランド時計であっても、生活用動産に含まれます。

仮に、普段から使用している高級時計を売却して1,000,000円の利益が出た場合でも、税金はかからず確定申告もいりませんので、安心して売却しましょう。

ブランド時計の売却を検討中の方には

買取件数が豊富なブランドアドレでの売却がおすすめ!

\簡単な無料査定はこちらから/

\定価以下で購入するならこちらから/

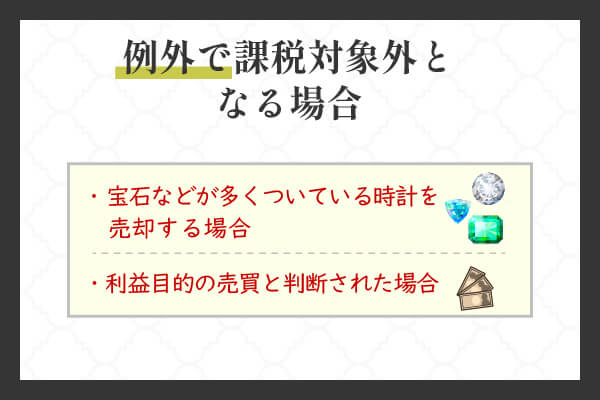

例外で課税対象となる場合

時計を売却しても税金はかかりませんが、時計の素材や売却の目的によっては例外とされ、課税の対象になる場合があります。

課税対象になる場合は、以下の通りです。

- 宝石などが多くついている時計を売却する場合

- 利益目的の売買と判断された場合

宝石が多くつけられた時計やアンティークの時計は、普段使いをしていても「ぜいたく品」とみなされて、課税対象になる場合があります。

また、転売など利益目的の売買と判断された場合は、事業とみなされるため課税対象です。

ではそれぞれ解説します。

宝石などが多くついている時計を売却する場合

ジュエリー時計やアンティーク時計を売却する場合、「ぜいたく品」とみなされて課税対象となるケースがあります。

ぜいたく品に含まれる物品は以下です。

- 宝石、ジュエリー

- 貴金属

- 骨董品

- 書画・絵画

宝石が多くついた時計やコレクション性が高いアンティーク時計は、時計であっても「ぜいたく品」と判断されるケースがあります。

また、貴金属製の時計も「貴金属」と分類される場合があり、課税対象とされるケースがあります。

くわえて、ぜいたく品を売却した際に1個または1組で収益が300,000円を超える場合は課税対象となり、確定申告が必要になるため注意しましょう。

利益目的の売買と判断された場合

税務署や税務調査で利益目的の売買だと判断された場合は、課税対象になります。

判断される基準は以下です。

- 繰り返しの売却

- 転売目的・事業目的での売却

繰り返し売却している場合は、「商売として時計を売却している」とみなされるため事業所得となり、個人事業主と同じ所得税がかかります。

また転売目的の場合は、300,000円以下のジュエリー時計(ぜいたく品)でなくても、事業所得と扱われて課税対象になります。

そして、所得があっても確定申告をしていない人に対して、税務調査を行うケースも増えていますので、利益目的の売買に当てはまりそうな場合は、確定申告と納税を忘れずにしましょう。

時計の売却での課税方法

ぜいたく品の時計を売却し、取得費や特別控除を引いて利益が出た場合は、「譲渡所得」とされ、「総合課税」で税額が計算されます。

譲渡所得には以下の2種類があります。

- 短期譲渡所得(5年以内に購入した場合)

- 長期譲渡所得(5年以上前に購入した場合)

5年以上前に購入した時計の場合、長期譲渡所得に該当し「利益金額の2分の1が最終的な利益」とみなされます。

1個もしくは1組で300,000円を超えるぜいたく品は、課税対象であるものの、実際に税金がかかるかどうかは「最終的な収益額」によって決まります。

くわしい計算方法について解説しますので、見ていきましょう。

譲渡所得による総合課税の計算方法

総合課税は、1年間の収入から控除などを引いて税額を計算します。

以下の手順で、税額を割り出しましょう。

特別控除として500,000円が設定されているため、時計を売却した収益が500,000円を超えなければ税金は発生しません。

「収益500,000円」という金額を覚えておき、計算が必要かどうかをチェックしてみてください。

まとめ

今回は、時計の売却で税金がかかるケースと、注意点や計算方法について紹介しました。

「生活用動産」として扱われている時計は、基本的に税金がかかりません。

しかし、一部例外として以下の場合は、課税の対象になることもあります。

- 宝石などが多くついている時計を売却する場合

- 利益目的の売買と判断された場合

所得が高くなるにつれて税額も高くなりますが、時計を売却した収益が500,000円を超えなければ、税金は発生しません。

今回紹介したポイントを参考にし、正しく税負担を減らし時計の売却をしましょう。

ブランド時計の売却を検討中の方には

買取件数が豊富なブランドアドレでの売却がおすすめ!

\簡単な無料査定はこちらから/

\定価以下で購入するならこちらから/